キャッシュをうむための財務戦略~安定的にキャッシュを生む方法とは〜(前編)

4月から新たな年度が始まりましたが、新年度の経営計画はどのようにお考えでしょうか。

われわれリブ・コンサルティングでも、中期経営計画等の検討など、経営計画策定のお手伝いをする機会が多くなっています。

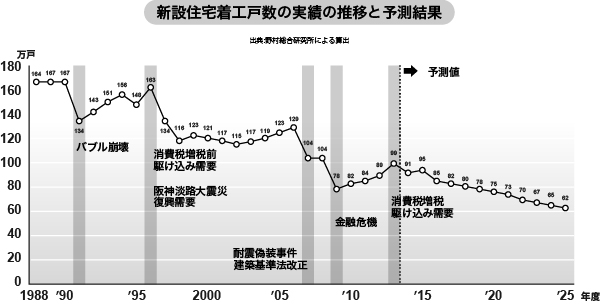

2019年10月の消費税増税を見据えて、「2018年度は最後の駆け込みを追い風に、過去最高益を!」とお考えの企業様も少なくないようです。

もちろん、最後の駆け込みを見据えて、短期的な受注増、利益増を取りこぼさないことも大事ですが、財務の視点で考えると、一時的な売上・利益の増減は必ずしも良いことではありません。

駆け込みの後に予想される反動減が大きいと、いくら駆け込み時に良い業績を上げたとしても、財務の視点からは大きくマイナス評価を受けてしまう危険性があるのです。

皆さまもご存じの通り、駆け込み需要後の住宅・不動産業は、右肩下がりに落ち込んでいくことが予測されています。

国の基幹産業であった住宅産業も、2017年以降は『斜陽産業』と見なされています。今まで良いお付き合いが継続していた銀行も、住宅・不動産業が『斜陽産業』となった後では、シビアなお付き合いにならざるを得ません。

住宅・不動産業の優秀な企業様においては、消費税5%から8%への増税時から今後の落ち込みを見越し、財務上の対策を講じられています。その結果、中長期的に銀行との良好なお付き合いをする基盤を手に入れています。

皆さまにとっても、駆け込み受注で財務内容を改善するチャンスがある今だからこそ、中長期的な視点で財務諸表と向き合うことが重要です。

財務状況が悪化したタイミングや、資金繰りが困窮したタイミングに融資が必要になったからといって、必ずしも希望通りの融資を受けられるとは限りません。基本的には銀行のスタンスとしては「企業がお金に困っているから融資する」のではなく、「融資したお金が無事に返済される」かどうかを判断して、融資を行っているからです。

現在は「銀行からもっと借りてほしい」と頼まれるほど業績も銀行との関係性も良いかもしれません。しかし、これから長年事業を行っていけば一時的に予期せぬ事態が発生する可能性もあります。

その際に、「強い財務体質を築けていること」と「銀行の融資ポイントを把握できており、銀行との関係性が構築できていること」の二つが実現できているかどうかが、重要になってきます。

本コラムでは、銀行が見ている融資判断の基準や、財務改善のポイントなど、銀行出身の住宅・不動産業特化コンサルタントだからわかる内容を余すところなくお伝えいたします。

■ 銀行員の融資判断

銀行員は、下記の二つの軸で融資可否を判断しています。

融資判断基準① 格付け基準

一つ目は、提出された決算書をもとに、「企業の格付け」を行い、融資の判断材料としています。

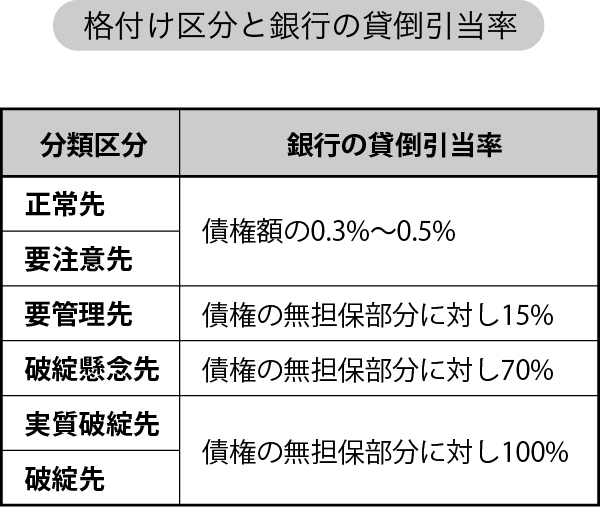

銀行によって格付け基準は少し違いますが、ほとんどの銀行では、正常先、要注意先、要管理先、破綻懸念先、実質破綻先、破綻先の6段階に分類されています。

この格付けによって、銀行が融資した時の貸倒引当金の比率が変わります。貸倒引当金は銀行の収益を圧迫するものであるため、貸倒引当率の高い企業には融資をしたがらないのです。

融資判断基準② 返済妥当性

二つ目の基準は、その融資に、「返済妥当性」があるかどうかです。

銀行員を長く経験していると、誰もが一度は返済してもらえない経験をしています。融資した資金が回収できないとなると、その銀行員のボーナスや昇給に関わるため、銀行員は、「返済妥当性」を注意深く見ています。「返済妥当性」を高めるためには、事業計画書の作成がポイントとなります。

■ 銀行の格付基準とは

格付基準の決定要因① 自己資本比率

銀行の格付基準は企業が提出した決算書をもとに決まるとお伝えしましたが、業界によって重視される財務の視点が違います。しかし、全業界に共通して最も重視されている指標が「自己資本比率」です。

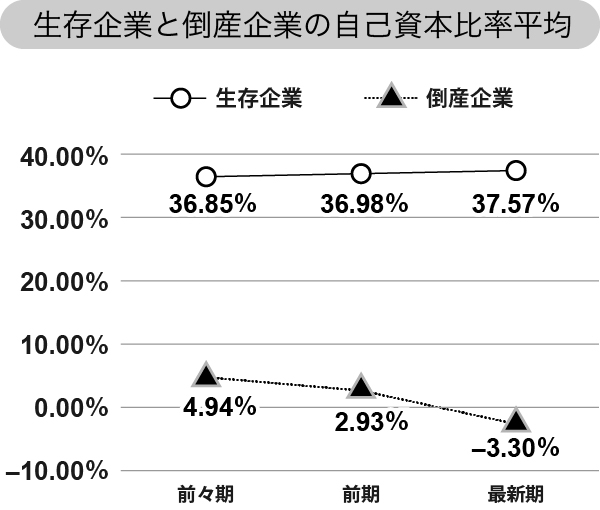

自己資本比率とは、総資産に占める自己資本の割合であり、企業の基礎体力や安全性を示す指標です。この比率が低いほど借入金等への依存度が高く、比率のマイナスは債務超過を示します。東京商工リサーチのデータにもあるように、自己資本比率と倒産は負の相関があります。

自己資本比率が低いと、銀行員は貸倒のリスクが高まると判断し、融資に消極的になります。

「自社は黒字だから大丈夫」と思って安心するのではなく、自己資本比率を高める経営が大事です。

格付基準の決定要因② 企業の業績トレンド

また、自己資本比率以外で、銀行員が決算書で重視して見ているものは、「過去3期分の損益計算書」です。銀行に新規の融資相談をすると、必ず3期分の決算書の提出を求められます。

銀行員は過去3期分の損益計算書から「企業の業績トレンド」と「業界との比較」の二つを分析しています。

「売上高の推移は右肩上がりであるか」「売上総利益率の変化はどうなっているか」など、3期分の損益計算書を時系列にならべて、業績のトレンドを分析します。売上高が右肩上がりでも、利益率が低下傾向の場合、銀行員は「利益率を落とさないと、販売できない住宅会社なのか?」などと勝手な想像をしてしまいます。

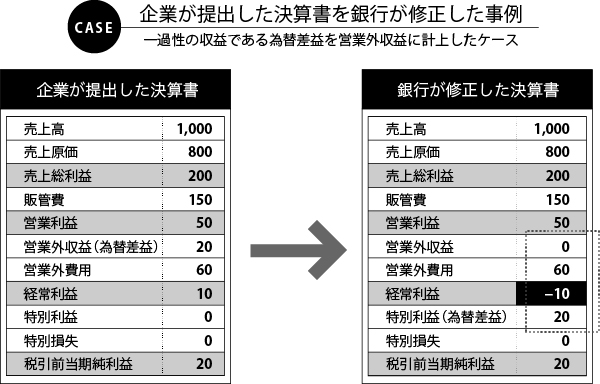

たまに見かけるケースですが、直近の損益計算書を経常黒字にするために、営業外利益の項目にそれまでの期では発生しなかった為替差益を計上する企業があります。しかし、時系列に並べると、明らかに一過性で発生した利益と分かります。

銀行は、一過性の利益は考慮しません。こうした場合、銀行側で決算書を修正してしまいます。

格付基準の決定要因③ 業界との比較

「業界と比較」では「業績平均の売上高成長率」「業界平均の利益率」など業界平均に比べて、成長率や利益率が妥当かどうかを見ます。

例えば、増税前の駆け込み需要で、業界全体の業績が上向きの時に、自社が売上高・利益が横ばいの場合は、業界との比較をした際に、前回の格付けよりも下がってしまう可能性がありますので、注意が必要です。