Question.

「タックスヘイブン」とは何ですか?税務上何に留意すればよいでしょうか?

Answer.

1) タックスヘイブンとは、「租税回避地」と訳され、法人税率が非常に低い国を意味します。

2) タックスヘイブンに拠点を作り、そこに利益を計上すると、日本での税収が著しく減少してしまいます。

そのため、「タックスヘイブン対策税制」が定められています。

平成29年度税制改正において国際的な動向を踏まえた見直しが行われました。

1. タックスヘイブン対策税制について

タックスヘイブンとは、「租税回避地」を意味します。

国際化が進む現在、著しく法人税率の低い国において利益を意図的に計上することで、税金負担を減らす行為が可能となってしまっています。

このような行為に対抗すべく、経済協力開発機構(OECD)の「税源浸食と利益移転行動計画」(BEPS)の基本的な考えを踏まえて、日本でも「タックスヘイブン対策税制」が改正されています。

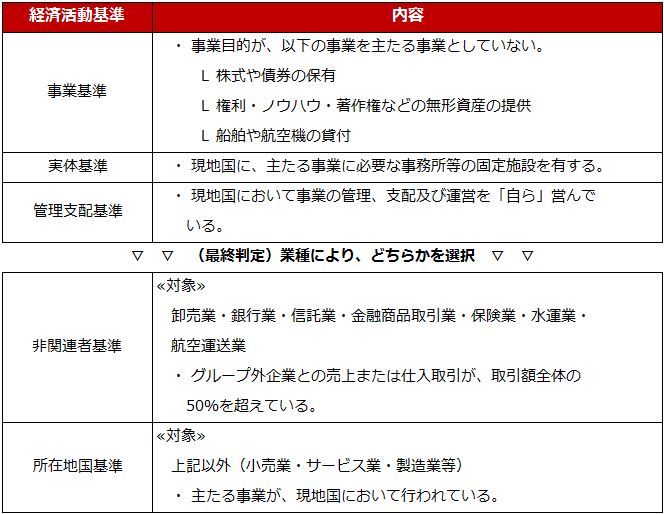

2. 判定プロセス

タックスヘイブン対策税制による課税が行われるかどうかの判定プロセスは、以下のとおりです。

※「租税負担割合20%以上であれば、経済実体のない法人であってもタックスヘイブン税制の対象外」とするトリガー税制は原則廃止されました。

(ⅰ)経済活動基準の「いずれか1つでも満たさない」場合

現地国の租税負担割合が20%未満のとき、当該会社のすべての所得に対して合算課税されます

(ⅱ)経済活動基準の4つすべてを満たす場合

現地国の租税負担割合が20%未満のとき、受動的所得のみ合算課税の対象となります。

3. 実務上の留意点

従来のタックスヘイブン対策税制では、納税者が租税回避を行う意図があったか否かを問わず、「形式的基準」に当てはめて判断されてしまうことがありました。

今回の改正で、「外国子会社の経済実態に即して課税が行われるべき」との視点が盛り込まれた点が特徴的です。

海外子会社が税務上どのように判定されるかは、ビジネス展開に大きな影響を及ぼします。

税制において、どのような状態であれば「租税回避を行っていない」と判定されるか、その基準を知っておくことは非常に有用です。

今後も制度改正が予想されますので、継続的なモニタリングが必要となります。

※本記事は、弊社の提携パートナーである、みらいコンサルティンググループによるものです

【みらいコンサルティンググループ会社紹介】

1987年創業。従業員数約200名(海外拠点を含む)。

日本国内に9拠点、海外(中国・ASEAN)5拠点に加え、

ASEANにジャパンデスク9拠点を有する。

公認会計士・税理士・社労士・ビジネスコンサルタントが一体となる

「チームコンサルティング」により、中小中堅企業のビジネス展開を

経営者目線から総合的にサポート。

株式上場支援、働き方改革の推進、組織人材開発、

企業を強くする事業承継やM&A、国際ビジネスサポート等で

多数の支援実績がある。

国際ビジネス支援サービス紹介(みらいコンサルティンググループWEBサイト)

|

第○条 (定義《例》) この規定において、海外赴任社員とは、1年以上の期間にわたり、海外の現地法人・支店・営業所・駐在員事務所等に勤務する者または出向することを命ぜられた者をいう。 |